先日、義理の父を69歳で亡くしました。大工をしていた義父は、作業用の倉庫と事業の運転資金の借入金などもあり、早期に作業用の倉庫の売却をしなくてはならず不動産関係の仕事をしている私が相続関係の書類の作成をすることになりました。

不動産の名義変更は司法書士の先生に依頼すれば簡単にやってもらえるのですが、借入金も残っており不要な報酬も払いたくないということで相続人に代わって相続関係の書類の作成をすることになりました。

不動産登記は原則的に本人が申請するのが基本です。ただ、不動産登記法など登記申請の知識が乏しい一般の方は司法書士に依頼することになると思います。ただ現在は、様式なども法務局のホームページで公開していますし、パソコンとインターネットの環境があれば誰でも簡単に作成することができます。(他人登記申請書を作成して報酬を貰うと罰せられまのでご注意下さい。)

というわけで、相続手続きの流れと共に不動産の相続登記の申請を中心に解説していきたいと思います。

目次

相続手続きの流れ

相続の一般的な流れは下記のようになっております。

- 相続人を確定させる

- 市区町村役場で資産証明書を取り寄せたり、銀行や証券会社に依頼して残高証明書を取ったりして被相続人の財産を確定させる。

- 誰に何を相続するかを決める。遺言書が有れば遺言書に基づき、遺言書が無ければ遺産分割協議をする。遺産分割協議で結論が出ない場合は裁判所で決めてもらう。

- 遺産分割協議をした場合はその結果を遺産分割協議書として作成する。

- 遺言書、遺産分割協議書、裁判所の判決に基づき不動産であれば登記の申請をしたり、預貯金であれば名義変更の手続きをしたり相続人へそれぞれ所有権を移転していきます。

- 遺産総額が相続税の課税対象の価格である場合は、被相続人の死亡の日の翌日から10ケ月以内に各相続人は相続税の申告書を税務署にしなければなりません。

相続人を確定させる

この誰が相続人なるのか?については民法で定められていて次のようになっています。

- 亡くなった方の配偶者は常に相続人となります。

- 第一順位は亡くなった方の子で、配偶者と共に相続人となります。配偶者が無い場合は子のみが相続人となります。

- 第二順位は亡くなった方の父母、祖父母になります。亡くなった方に第一順位の子が無い場合は配偶者と共に相続人となります。配偶者も無い場合は父母、祖父母が相続人となります。

- 第三順位は亡くなった方の兄弟姉妹となります。第一順位の子、第二順位の父母、祖父母が無い場合は配偶者と共に相続人となります。配偶者も無い場合は兄弟姉妹が相続人となります。

上記の表のように相続人は配偶者と第一順位者、第二順位者、第三順位者とのセットとなるのが原則です。

例えは、父、母、子2人の4人家族で父が亡くなった場合の相続人は、配偶者の母と子2人の4人が相続人となり、第二順位、第三順位の父母、祖父母、兄弟姉妹は相続人とはなりません。

ただ、配偶者が無い場合には第一順位者、第二順位者、第三順位者が単独で相続人となることもあります。

上記の例外として、代襲相続というのがあります。

代襲相続とは、相続人と成るべき方が既に亡くなっていたという場合に、その子に本来相続すべき分を替わって相続させようという制度です。

例えば、父、母、子2人の4人家族で父が亡くなった場合に、父が亡くなる前に既に子の1人が亡くなっていたという場合にその子(被相続人からみると孫)にも相続人となってもらうというものです。この場合は母、子1人、孫1人が相続人となります。

相続放棄をすると相続順位が移転する

亡くなった方に多額の借金が有り、債務超過に陥っている場合は、亡くなってことを知った日から3ケ月以内に家庭裁判所に申述することにより相続放棄をすることができるんですね。

ただ注意をしていただきたのは、相続放棄をした場合には相続順位が移転してしまうことが有るという事です。この場合は相続人となる方全員が相続放棄をすればいいんですが、亡くなった方に兄弟が多く亡くなった方もあると代襲相続が発生したりとかなりの数の方が相続放棄をしなければならないケースもでてきます。

相続権が移転するということはどういうことかと言いますと、例えば父、母、子2人の4人家族で父が多額の借金を残して相続が発生したとします。この場合、相続人の母、子2人は借金をかぶりたくないので自分の家族だけで相続放棄をしても、第二順位、第三順位の方々も相続放棄をしなければ相続権が移転して突然督促の通知が届いて大変な迷惑を掛けてしまう事になります。

ですので、相続放棄を検討する場合には専門家の方と相談の上行っていただきたいと思います。

では、次は相続人が確定したら誰に、何を相続するかについて解説したいと思います。

誰に何を相続するかを決める

これも、民法で定められていて下記の表にようになっています。

- 遺言書があれば遺言によって決まります。

- 遺言が無ければ、相続人間で話し合い決定します。(遺産分割協議)この場合、遺言があっても遺産分割協議を行って決定することもできます。

- 遺言も無く、遺産分割協議も成立しない場合には、裁判所の調停、訴訟によって決めてもらうことになります。

このような形で決定されますが、資産家等の方でない限り遺言書はなかなか作成しているケースは少ないと思いますので遺産分割協議をするケースが多いと思います。

そこで、次は遺産分割協議書の作成の仕方について説明したいと思います。

遺産分割協議書を作成する

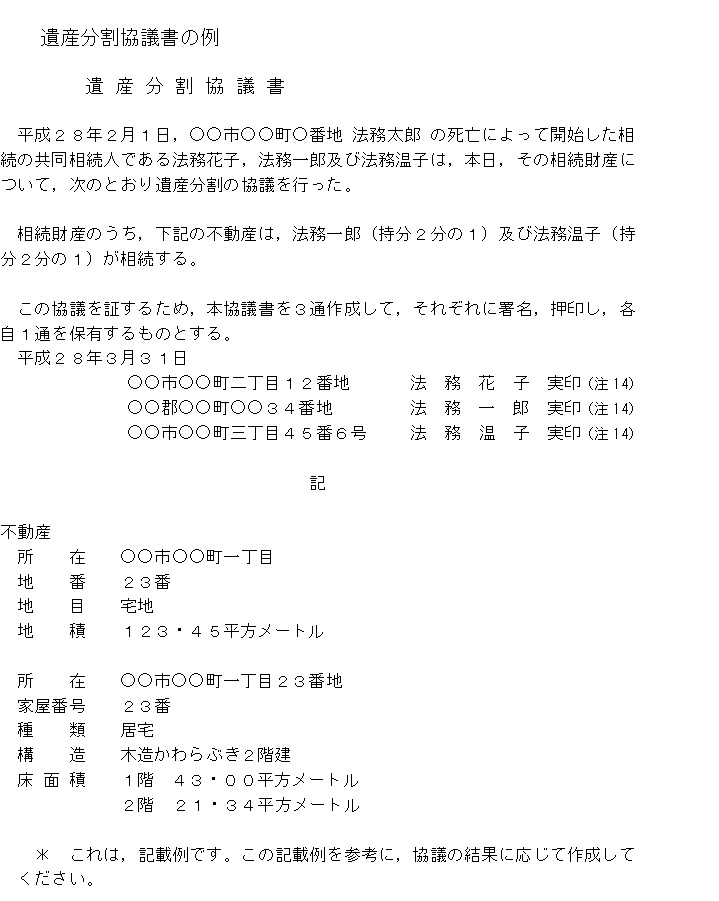

遺産分割協議をして誰に何を相続するか決まったらその結果を下記のように書面にしなくてはなりません。

遺産分割協議書の作成の仕方は別の記事で解説をしていますのでそちらでご確認下さい。

遺産分割協議書は自分で作成出来ます!そのポイントを伝授します

という事で遺産分割協議書が出来上がるとやっと登記申請ができるようになります。

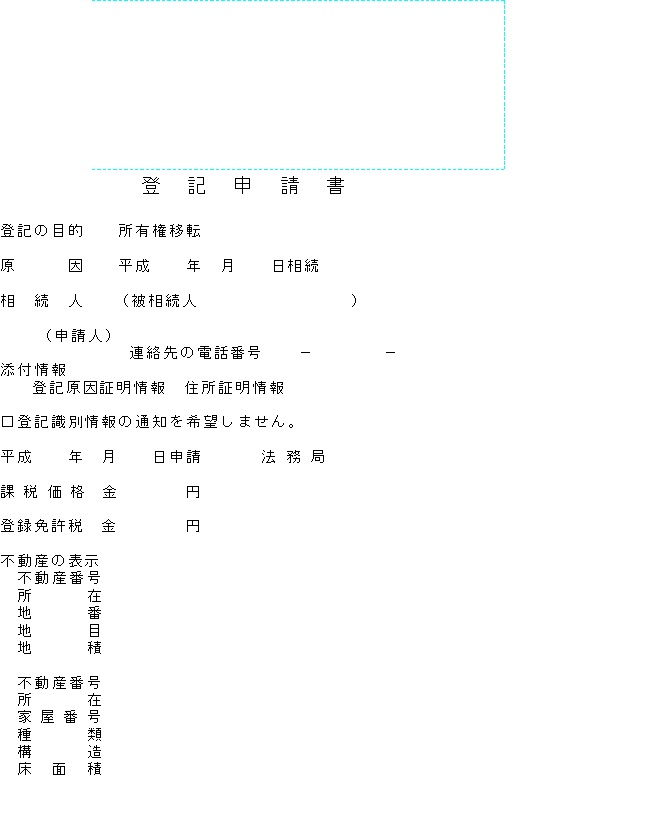

不動産登記申請書の作成

いよいよ本題の不動産登記申請書の作成に移ります。

相続する不動産の登記情報を確認する為に法務局で登記事項証明書を取り寄せます。(旧登記簿謄本)現在は、登記情報のコンピュータ化に対応している法務局の管轄の情報はどこの法務局でも取り寄せることができるようになっています。

登記申請書の要式及び遺産分割協議書、相続関係説明図については、法務局のホームページ内の「不動産登記の申請書様式について」よりダウンロードすることができます。(21の所有権移転申請書(相続・遺産分割))

URL:http://houmukyoku.moj.go.jp/homu/minji79.html

ダウンロードした申請書様式と記載例は次の通りです。

登記申請書

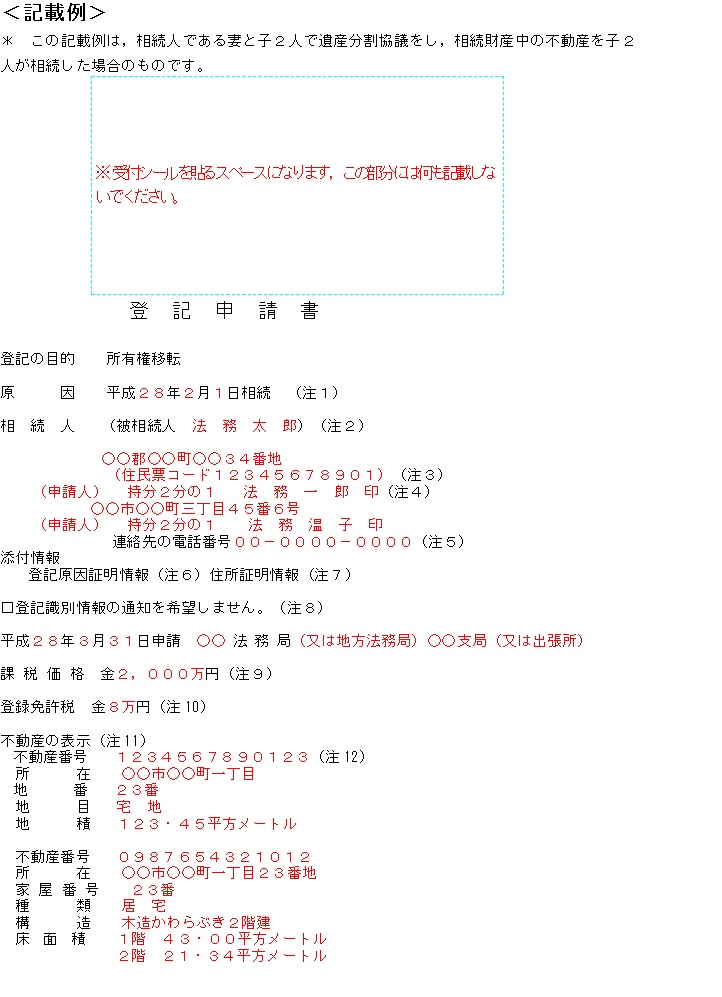

登記申請書記載例

登記申請書作成の注意点

- (注1)被相続人(亡くなった方)が死亡した日(戸籍上の死亡日)を記載する。

- (注2)被相続人(死亡した方)の氏名を記載する。

- (注3)住民票コード(住民基本台帳法7条台13号に規定されているもの)を記載した場合、添付情報として住所証明情報(住民票の写し)の提出を省略することができます。

- (注4)相続する持分、相続人の住所、氏名を記載し捺印します。(印は認印でかまいません。)持分は、遺産分割協議書に記載されている持分と一致している必要があります。

- (注5)申請書の記載内容等に補正すべき点がある場合に、登記所の担当者から連絡するための電話番号を記載します。(平日日中に連絡できるもの。携帯電話番号を含む)

- (注6)登記原因証明情報として、遺産分割協議書及び被相続人の出生から死亡までの経過の記載が分かる戸籍全部事項証明書(戸籍謄本)、除籍全部事項証明書(除籍謄本)等を添付します。また、遺産分割協議の当事者である相続人全員の戸籍全部(一部)事項証明書(戸籍謄抄本)及び印鑑証明書(遺産分割協議書に押印された印鑑の証明書)を添付します。

被相続人の最後の氏名及び住所が登記記録上の氏名及び住所と異なる場合や被相続人の本籍が登記記録上の住所と異なる場合には、被相続人が登記記録上の登記名義人であることが分かる被相続人の本籍の記載のある住民票の除票又は戸籍の附票の写しが必要となります。 - (注7)申請に係る不動産を相続することになった相続人全員の住民票の写しの事ですが、住民票コードを記載した場合(注3)は、提出する必要はありません。

- (注8)登記識別情報の通知を希望しない場合には、□にチェックをします。

- (注9)申請に係る不動産の市区町村で発行の資産証明書に記載されている評価額の合計額を記入します。(1,000円未満の金額は切り捨て)

- (注10)注9の課税価格に対して1,000分の4を掛けた金額となります。(100円未満の金額は切り捨て)通常は、同金額の収入印紙を申請書に貼り付けて収めます。

- (注11)登記の申請をする不動産を、登記事項証明書に記録されているとおりに正確に記載します。

- (注12)不動産番号を記載した場合は、土地の所在、地番、地目及び地積(建物の所在、家屋番号、種類、構造及び床面積)の記載を省略することができます。

法務局へ申請する

登記申請書が出来ましたら、相続を受ける相続人全員が遺産分割協議書と申請人の住民票、登録免許税の額の金銭を持って物件所在地を管轄する法務局に行って手続きを行います。

法務局内に収入印紙の販売所がありますので登録免許税額分の収入印紙を購入して遺産分割協議書と登記申請書と共に担当窓口に提出します。

申請人の本人確認の必要が有りますので運転免許証や保険証、パスポート等本人を確認できる物を持っていきます。(写真付きの物)

ということで、登記申請は終了です。

相続税の申告

相続税の申告は、被相続人(亡くなった方)の死亡の日から10ケ月以内に税務署に申告書の提出しなければなりませんが、相続財産の総額が次の計算式で算出した遺産に係る基礎控除額を超えない方は申告の必要がありません。

例えば、父、母、子2人の4人家族で父が亡くなった場合は

となりその額以上の相続財産が無い場合は課税されません。

ということで、相続税の申告については詳しくは触れませんが相続税の申告の必要がある方は亡くなった方全体の6〜7%程度と言われていて、90%以上の方は申告の必要がありません。

もし、相続税の申告が必要のあるような財産を相続された方は税理士さんにお願いした方がいいと思います。

最後に

ということで、相続の一般的な流れの中で不動産の登記申請を中心に説明をしてまいりましたが、この不動産の登記申請は自己が相続人となって申請する場合の登記の申請をするための手続きのですので、報酬を得て他人の登記申請をすることはできません。その点はご注意下さい。

長々と説明をしてきましたが、この不動産の相続登記の申請の中で遺産分割協議書の戸籍を取得することが面倒ですが申請書自体は簡単に作成することができます。あとは、揉めずに遺産分割の協議ができれば問題無く申請まで行うことができると思います。

不動産の相続登記の申請は、専門家に頼まなければできないと思っていた方も多いのではなかいと思いますが、このようにパソコンとインタネット環境があれば簡単に作成することが出来ます。

又各法務局や支局には無料の登記相談コーナーが設けられていて各種の登記申請の仕方を教えてもらうことができまので(要予約)、相続に限らず登記申請が必要になった方はご自分で申請してみてはいかがでしょうか?