今年も、サラリーマンや公務員である方に対して行われる年末調整の季節がやってきます。所得税が還付されれば嬉しいものですよね!

ところで、2018年の年末調整から配偶者特別控除が改正され大幅に拡充されるようです。配偶者の給与収入が201万円までは控除を受けられるようになるとか?

私の妻も、パート勤めをしていてこの配偶者特別控除の改正がかなり気になっています。

そこで、この配偶者特別控除の改正について色々調べたことを書いてみたいと思います。

目次

2018年の配偶者特別控除の拡充について2017年との比較

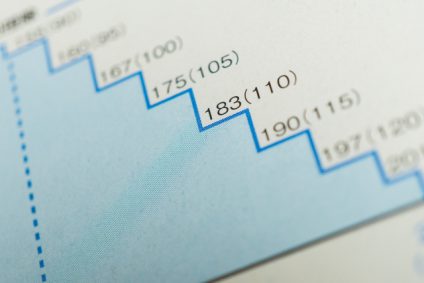

2018年の配偶者特別控除を昨年と比較してみました。この比較によってどれだけ拡充されているかがよくわかると思います。

2018年に改正された配偶者特別控除

2018年改正の配偶者特別控除の表(本人の所得900万円、給与収入1,220万円以下の場合を掲載)

| 配偶者の所得 | 控除額 | [参考]配偶者の給与収入 | |

| 配偶者控除 | 38万円以下 | 38万円 | 103万円以下 |

| 配 偶 者 特 別 控 除 | 38万円超85万円以下 | 38万円 | 103万円超150万円以下 |

| 85万円超90万円以下 | 36万円 | 150万円超155万円以下 | |

| 90万円超95万円以下 | 31万円 | 155万円超160万円以下 | |

| 95万円超100万円以下 | 26万円 | 160万円超167万円以下 | |

| 100万円超105万円以下 | 21万円 | 167万円超175万円以下 | |

| 105万円超110万円以下 | 16万円 | 175万円超183万円以下 | |

| 110万円超115万円以下 | 11万円 | 183万円超190万円以下 | |

| 115万円超120万円以下 | 6万円 | 190万円超197万円以下 | |

| 120万円超123万円以下 | 3万円 | 197万円超201万円以下 | |

| 123万円超 | 0万円 | 201万円超 |

*配偶者控除と配偶者特別控除の重複適用はできません。

*本人の給与所得900万円超1,000万円以下(給与収入で1,120万円超1,220万円)以下の場合にも配偶者控除の適用はありますが、表は割愛させていただきました。

2017年までの配偶者特別控除

2017年までの配偶者特別控除額の表(本人の所得1,000万円、給与収入1,220万円以下の場合が対象)

| 配偶者の所得 | 控除額 | [参考]配偶者の給与収入 | |

| 配偶者控除 | 38万円以下 | 38万円 | 103万円以下 |

| 配 偶 者 特 別 控 除 | 38万円超40万円未満 | 38万円 | 103万円超105万円未満 |

| 40万円以上45万円未満 | 36万円 | 105万円以上110万円未満 | |

| 45万円以上50万円未満 | 31万円 | 110万円以上115万円未満 | |

| 50万円以上55万円未満 | 26万円 | 115万円以上120万円未満 | |

| 55万円以上60万円未満 | 21万円 | 120万円以上125万円未満 | |

| 60万円以上65万円未満 | 16万円 | 125万円以上130万円未満 | |

| 65万円以上70万円未満 | 11万円 | 130万円以上135万円未満 | |

| 70万円以上75万円未満 | 6万円 | 135万円以上140万円未満 | |

| 76万円以上 | 0万円 | 140万円以上 |

*配偶者控除と配偶者特別控除の重複適用はできません。

2018年改正後と2017年の配偶者特別控除の比較の結果

上記の2つの表を見ていただくとよくわかると思いますが、2017年までの配偶者特別控除で満額の38万円の控除を受けることのできる配偶者の給与収入は、105万円未満まででした。

ところが2018年の改正後は、それが150万円以下まで拡充されています。

又、2017年までは配偶者特別控除を受けることのできる給与収入は、140万円未満でなければ受けることができませんでした。しかし、2018年より201万円以下まで拡充されています。

これを見ますと、2018年の配偶者控除によってメリットを受ける方は旦那さんがサラリーマン家庭で奥様の給与収入201万円以下の場合となります。

配偶者の給与収入が今まで140万円以上201万円以下の方で配偶者特別控除を受けることができなかった方にも控除が拡大されたかたちです。

それでは、配偶者控除と配偶者特別控除の違いについて解説してみたいと思います。

配偶者控除と配偶者特別控除の違い

以前は、配偶者控除と配偶者特別控除は併用して最大76万円の控除を受けることができたんですが、現在では併用が不可となっていて最大38万円の控除しか受けることができなくなります。

昔は、様々な控除があってよかったですね!

現在では、どんどん控除が縮小されていく方向です。でも、今回の改正ではその反動か?一部の方に対しては拡大となりました。

では、この配偶者控除と配偶者特別控除の違いについて説明してみます。

配偶者控除とは?

配偶者特別控除が創設される前は、配偶者に関する配偶者控除しかありませんでした。その後専業主婦やパートターマー等低所得者の配偶者を持つ給与所得者の所得税を軽減する為に創設されました。

では、配偶者控除の趣旨ですが、これは所得者(合計所得が1,000万円以下の人に限る)が控除対象配偶者を有する場合に、その所得者本人の所得金額の合計額から38万円を限度として所得者の合計所得金額に応じた金額を控除するものです。

ですので、配偶者の合計所得が38万円(給与収入で103万円)を越える場合は、配偶者控除を受けることができません。

ただし、配偶者の所得が38万円を超えても合計所得が201万円までは、配偶者特別控除が適用されて、最大38万円を控除することができます。

では、次にその配偶者特別控除について説明します。

配偶者特別控除とは?

配偶者特別控除とは、所得者(合計所得金額1,000万円(給与収入で1,220万円)以下の人に限る)が生計を一にする配偶者(合計所得金額が123万円(給与収入で201万円)以下の人に限る)で控除対象配偶者に該当しない者をいいます。

その場合で、所得者本人の所得金額の合計額から38万円を限度として、所得者の合計所得金額と配偶者の合計所得金額に応じた金額を控除するものです。

なお、配偶者の合計所得金額が38万円以下であるとき又は123万円を越えるときは、配偶者特別控除を受けることはできません。

つまり、配偶者の合計所得が38万円を超えて配偶者控除を受けられない場合でも、合計所得が123万円(給与収入で201万円)以下の場合は配偶者特別控除を受けて、所得者本人が控除を受けることができるということです。

この配偶者特別控除の注意点

この配偶者特別控除の点なんですが、配偶者本人が配偶者特別控除の対象となったとしても、配偶者本人の所得税、住民税の範囲に従来からの変更はないという点です。

ですので、配偶者の合計所得が38万円を越える場合には所得税の課税がされますし、その地域の住民税の課税所得に応じて住民税が課税されることになります。

又、給与収入が130万円を越えると社会保険の対象ともなります。(会社の規模によっては106万円を越える場合に対象となる場合があり)

この点は、2017年度と変更はありませんのでご注意下さい。

最後に

2018年に改正された配偶者特別控除について調べた事を書いてきました。

この改正のメリットを教授できる方は、配偶者の合計所得が76万円以上で123万円以下(給与収入で140万円以上201万円以下)の方となります。

今まで配偶者の所得が上記の範囲内も方で、配偶者特別控除を受けることができなかった方が新たに控除の恩恵を受けることができるようなります。

個人型の確定拠出年金に加入することにより、配偶者の所得を控除できる制度もあります。

これは、月額2.3万(年額27.6万円)を所得から控除できるものです。

将来の年金を補填するもにもなりますし、所得を減額してくれる効果もありますので加入者のメリットもあります。

配偶者の給与収入で201万円まで控除の恩恵を受けられるこの制度のメリットを活かして、収入を201万円以内に抑えることもありえるのではないかと思います。

iDeCoについては、別記事で書いていますので興味のある方はそちらもご覧下さい。↓↓

iDeCoのおすすめ商品と金融機関は?私の実績から徹底レビュー!